高配当ETFは、安定した配当収入を得られる魅力的な投資手段ですが、

「いつ買うのがベストなのか?」と悩む方も多いでしょう。

結論から言うと、暴落時や配当利回りが上昇したタイミングが狙い目です。

加えて、金利動向や権利落ち日を考慮することで、より有利な買い時を見極められます。

✔ 高配当ETFの買い時はいつ?暴落時・配当利回り上昇時が狙い目な理由

✔ 金利・景気・権利落ち日など、買い時を見極めるための重要ポイント

✔ 2024年の市場環境を踏まえた最適な投資戦略と購入タイミング

実際に買った人の意見は参考になるね

証券口座がすでにある方もNISA取引手数料無料の楽天証券がオススメですよ

- 🚀初心者でも使いやすい

- 🌏 豊富の株式の取り扱い

- 📈 NISA専用のページがわかりやすい

- 💰 楽天ポイントで投資可能

- 🚀 スマホでも簡単に売買できる便利な取引ツール

- 🏦 楽天銀行と連携すれば、スムーズに資金移動もOK!

📌 楽天証券の公式サイトで詳しく見る

高配当ETFの買い時はいつ?基本的な考え方

高配当ETFの特徴と買い時を判断する重要ポイント

高配当ETFを購入する際の最適なタイミングは、

株価が割安になり、配当利回りが上昇するタイミングです。

なぜなら、高配当ETFは価格が下がると相対的に配当利回りが上昇し、投資効率が高まるからです。

例えば、過去の相場を見ると、

リーマンショックやコロナショック時にVYMやHDVなどの高配当ETFの配当利回りが急上昇しました。

そのため、景気後退時や市場が不安定なときこそ、高配当ETFの「買い時」と言えますね。

長期投資における「買い時」の考え方とは?

高配当ETFは長期的に安定した収益を得るための投資手法です。

短期的な株価の変動を気にするよりも、

長期的に増配が期待できるETFを積み立てる戦略が有効になります。

例えば、VYM(バンガード・米国高配当株ETF)は、過去10年以上にわたり増配を続けています。

したがって、高配当ETFの買い時は「今すぐ始めること」が最も重要であり、

時間を味方につけることが成功の鍵です。

高配当ETFの買い時は暴落時がチャンス?市場調整の活用法

過去の暴落時に高配当ETFを購入した場合のリターン

暴落時こそ、高配当ETFを安く仕込む絶好のチャンスです。

市場が大きく下がると、多くの銘柄の配当利回りが上昇し、将来的なリターンが大きくなるためです。

例えば、2020年のコロナショックでは、VYMの配当利回りが一時4%を超えましたが、

その後の回復で大きな利益を得た投資家が多くいました。

このように、暴落時に積極的に買い増しすることで、高配当ETFのリターンを最大化できますね。

暴落をチャンスに変える「押し目買い」の戦略

暴落時に買うためには、「押し目買い」の戦略を活用するのが効果的です。

押し目買いとは、一時的に下落したタイミングで買い増すことで、平均取得価格を下げる手法です。

例えば、S&P500が10%以上下落した際に高配当ETFを買うと、リターンが向上するデータがあります。

そのため、「急落=チャンス」と考え、資金を分割して投資するのが有効です。

高配当ETFの買い時を判断する3つの指標

配当利回りの推移をチェックする

高配当ETFの買い時を見極めるためには、配当利回りの推移を把握することが重要です。

配当利回りが過去の平均値よりも高くなったタイミングは、割安になっている可能性があるためです。

例えば、VYMの過去の平均配当利回りは2.8%前後ですが、一時的に3.5%を超えるタイミングがあると狙い目となります。

下記の表のように、ETFごとの配当利回りの推移を確認しながら、最適な買い時を探しましょう。

| ETF名 | 平均配当利回り | 高配当時の配当利回り | 買い時の目安 |

|---|---|---|---|

| VYM | 2.8% | 3.5%以上 | 3.2%以上で買い |

| HDV | 3.2% | 4.0%以上 | 3.8%以上で買い |

| SPYD | 4.0% | 5.0%以上 | 4.5%以上で買い |

PBR・PERから割安度を見極める

PBR(株価純資産倍率)やPER(株価収益倍率)を活用すると、高配当ETFの割安度を判断できます。

一般的に、PBRが1.0倍以下、PERが15倍以下のタイミングは割安とされます。

例えば、HDVのPBRが0.9倍のときに購入すると、リターンが高まりやすい傾向があります。

そのため、買い時を判断する際は、配当利回りとあわせてPBR・PERをチェックしましょう。

まとめ|高配当ETFの買い時を逃さず賢く投資しよう

高配当ETFの買い時は、暴落時・高配当利回り時・権利落ち日などのタイミングを見極めることが重要です。

また、長期投資を考える場合は、定期購入(ドルコスト平均法)を活用することでリスクを抑えながら運用できます。

特に2024年の市場動向を見極めながら、適切な買い時を選ぶことが、安定した資産形成につながるでしょう。

投資は自己判断が大切ですが、しっかりと戦略を立てることで、成功に近づけるはずですね。

ロシアとウクライナの戦争の影響で、全体的に株式市場の価格が下がっています。

この状況で「サラリーマンがお金を増やすには投資すべきだ」と繰り返し発言されているのを耳にしたことがある方も多いのではないでしょうか。

私も株価が安くなったこのチャンスを活かそうと思い、大好きな高配当ETFを追加購入することにしました。

ただし、VYMなどの高配当ETFの株価がすでに上がってしまったこともあり、初心に返ってすでに保有しているものを追加購入し、スケールアップすることにしました。

・高配当ETFが気になる人への僕の体験談

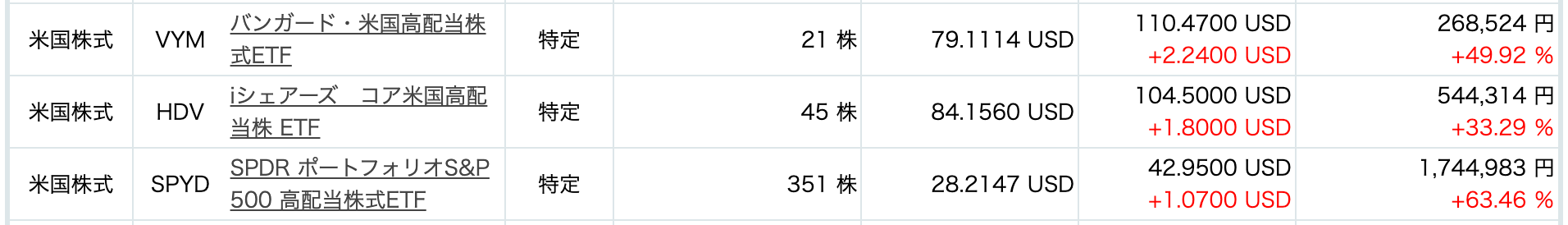

実際に投資している高配当ETF

私が実際に投資している高配当ETFを、おすすめ順にご紹介します。

これらは業界が被らないよう分散され、数十社の企業に分散投資されています。

①VYM

②SPYD

③HDV

※2025年上記ETFは売却し大学資金にしました。そして楽天SCHDを追加購入しました。

どんな基準でETF買ってるの?

そんな事聞いたら必殺「詳しくはコチラ」が出てくるよ

高配当ETFを選ぶ基準

「どんな基準でETFを買っているの?」とよく聞かれるのですが、その答えは簡単です。

私の場合、まず信頼できる情報源を参考にしました。

【詳しくはコチラ】

ほらね。笑

初心者だった私がVYMを購入した理由

高配当ETFの中でも、VYMは配当金が3%前後と控えめに感じました。

しかし、買った後は放置し続けた結果、株価が上昇し、定期的な配当金ももらえるようになりました。

当時いろんな方が投資のなかでも高配当ETFを薦めていてその中でもVYMをオススメする方が多かったです。

買った当初の心境

2020年3月、コロナショックの影響で株価がなかなか上がらず、VYMの配当金3%台に「いつか売ってやる」と思っていました。

しかし、放置しているうちに株価がじわじわと上昇。

今ではかなり値上がりしており、改めて株価の動きは読めないものだと実感しています。

結果、株価上がったし、配当金も定期的にもらえて買ってよかった です。

買った当初はどんな感じだった?

それから放置していましたが気づいたらジワジワと上がり始め今ではかなり値上げしましたね。

本当に株価の動きは読めないです。高配当ETFなんて何も知らない投資初心者でしたが、気になった記事やYouTubeは見まくりって自分なりに勉強しました。

そして 最後はエイヤ!て買う勇気がいりますね。笑

高配当ETFを投資するには最初どうしたらいい?

僕はネット証券をお薦めしています。楽天証券は楽天銀行と相性がいいからです。

あとはこちらにまとめました。

1.楽天証券口座の入出金が、即時&手数料無料

2.楽天銀行の普通預金金利が優遇される

3.手数料無料の自動入出金(スイープ)

また詳しく楽天証券のこと紹介してね。

最近、楽天証券でも高配当ETFが積立購入できるようになったよ。

忙しくてETFを選んでいる時間がないサラリーマンや、買うタイミングが難しすぎるという初心者の方は機械的に買う積み立てがいいです。

結局、高配当ETFは3つだけに投資

周り回って投資初心者の時に買った高配当ETFであるSPYD,VYM,HDVを積立することにしました。

ほどよく業界分散されているし企業も分散されているしね。定番をこの3つにすることにしたよ。

悩み事が減ってよかったね。

あとは放置するだけです。

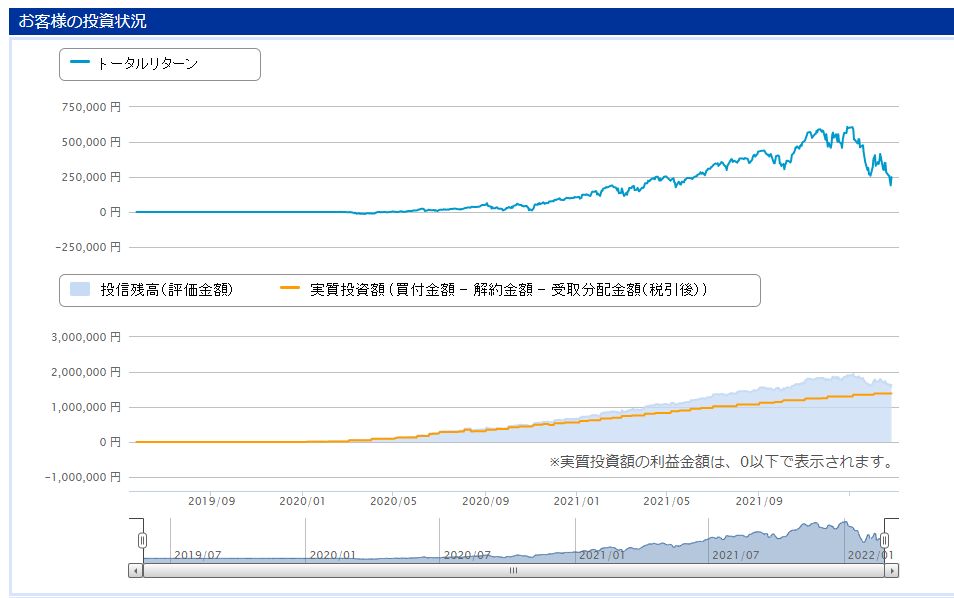

その後2020年3月から2024年12月までの投資や株価の動きを簡潔にまとめます:

2020年3月: コロナショックで投資を開始

- 状況: 新型コロナウイルスのパンデミックにより、株式市場が大きく下落。多くの銘柄が割安に。

- 行動: 初めてVYMを購入。SPYDやHDVも少額ながら追加投資を始める。

- 心境: 配当金が3%程度で物足りなさを感じるも、恐る恐る投資を継続。

2021年: 緩やかな回復

- 状況: 世界的な金融緩和政策が続き、株式市場が回復基調に。

- 行動: 配当金を受け取りつつ、VYM、SPYD、HDVへの追加購入を継続。

- 心境: 投資に対する知識が深まり、YouTubeや記事を活用して学習を続ける。

2022年: インフレ懸念と市場の不安定化

- 状況: 米国のインフレ加速と利上げ懸念により、株価が乱高下。

- 行動: 市場の不安定さに直面するも、高配当ETFを割安で購入する機会と捉え追加投資。

- 心境: 配当金が安定して支払われることに安心感を得る。

2023年: 株価の安定と新たな投資方法の導入

- 状況: 市場は徐々に安定。高配当ETFが改めて注目される。

- 行動: 楽天証券の積立機能を活用し、自動積立を開始。手間を減らすことに成功。

- 心境: 投資初心者から中級者へと成長し、長期投資のメリットを実感。

2024年: 長期投資の成果が出始める

- 状況: 保有している高配当ETF(VYM、SPYD、HDV)の株価が大きく上昇。配当金も引き続き受け取る。

- 行動: 新たな投資先を検討しつつも、既存の高配当ETFを中心に資産運用を継続。

- 心境: 株価の変動に一喜一憂せず、配当収入を得ながら資産拡大を実感。

2024年3月子供が大学進学するにあたり売却いたしました。

最終余剰利益は約300万円 大学進学に大きく役立ちました。

コメント