QYLDは人気の高配当ETFですが、2024年から始まった新NISAでは購入できません。

私は、投資や資産形成の実体験をもとに、初心者にもわかりやすく金融の仕組みを解説しています💡

これまで実際にQYLDなどの高配当ETFを運用しながら、NISA制度も活用しています。

「毎月配当がもらえるQYLDを新NISAで買いたい!」と思った方も多いですよね😊

でも実は、QYLDは新NISAの対象外なんです。

この記事では、QYLDが買えない3つの理由と、代わりに買えるおすすめETFをわかりやすく紹介します🌿

これからNISAを始める方にも、安心して読める内容になっています。

💡 QYLDが新NISAで買えない3つの理由

信託期間・毎月分配・デリバティブ取引など、制度の仕組みをやさしく解説✨

💰 QYLDの代わりに買える高配当ETF

SPYD・HDV・VYM・楽天SCHDなど、人気ETFを比較しながら紹介📊

🌿 NISAを上手に活用するコツと注意点

非課税のメリットを最大限いかす長期運用のポイントをまとめました💪

「配当金生活を目指したいけど、リスクも気になる…」という方へ。

一度、投資のプロに“自分に合った配当戦略”を相談してみるのもおすすめです📞

👉 ココナラで投資・資産運用の電話相談する

「退職金をどう運用すればいい?」「生活費に足りる?」といったリアルな悩みも、

ココナラの“ファイナンシャルプランナー相談”で解決できます。

👉 老後資金・配当シミュレーション相談を見る

💡そもそもQYLDは新NISAで買えないの?

✅ 結論|QYLDは新NISAの対象外です

結論から言うと、QYLD(グローバルX NASDAQ100 カバードコール ETF)は新NISAでは買えません。

理由は、新NISAが「長期・積立・分散による資産形成」を目的としているのに対し、QYLDは毎月分配型+デリバティブ取引を使う特殊なETFだからです。

つまり、制度の方向性とQYLDの特徴が合っていないということですね💡

金融庁の基準でも、以下のような商品は対象外とされています👇

🏦 信託期間が20年未満のもの

💸 毎月分配を行うもの

⚙️ デリバティブ取引(オプションなど)を使うもの

新NISAは「長く・安全に・効率よく資産を育てる」ための制度なので、QYLDのような高配当だけど元本減少リスクのあるETFは外れてしまうのです。

🧩 なぜ対象外なの?3つの理由をざっくり紹介

QYLDが新NISAの対象にならないのは、主にこの3つの条件が関係しています👇

| 🏷 理由 | 📘 内容 | 💡 QYLDの状態 |

|---|---|---|

| ① 信託期間が短い | 20年以上または無期限の商品のみ対象 | 約10年未満で対象外 ❌ |

| ② 毎月分配型 | 毎月配当を出すETFは対象外 | 毎月分配で対象外 ❌ |

| ③ デリバティブ取引 | 複雑な仕組みのETFは対象外 | カバードコール戦略採用 ❌ |

上の3つすべてに当てはまってしまうのがQYLDです💦

特に毎月分配型は「再投資による複利効果が得にくい」として、新NISAでは敬遠されています。

つまり、長期でコツコツ増やすタイプの投資ではないと判断されているんですね。

🌏 QYLDが人気なのに除外された背景

「えっ、でもQYLDって人気あるじゃん!」と思う方も多いですよね🤔

実際、QYLDは毎月分配金がもらえる高配当ETFとして、多くの個人投資家に愛されています。

ただし、新NISAが目指すのは“資産を長期的に育てる投資”です。

QYLDのように毎月配当を出す=元本を少しずつ削って支払う可能性があるタイプの商品は、制度の理念と相性がよくありません。

さらに、QYLDはオプション取引(カバードコール戦略)を使う仕組みのため、株価上昇の恩恵を一部捨てて配当を得る設計になっています。

その結果、「高配当だけど資産の伸びが鈍くなる」ことが多いんです。

つまり、人気があっても“資産を増やすより、配当をもらう”タイプの商品なので、新NISAの「成長投資枠」の趣旨とはズレているというわけです📉

📊QYLDが新NISAで買えない3つの理由

🕒① 信託期間が短く、長期投資に向いていない

結論から言うと、QYLDは信託期間が短いため新NISAの基準を満たしていません。

新NISAでは「20年以上または無期限の投資信託・ETF」しか対象にならないからです。

制度の目的は“長期で資産を育てること”📈

そのため、10年で終了するような短期型ファンドは、安定した資産形成に不向きと判断されてしまいます。

| 条件 | 新NISAでの基準 | QYLDの状況 |

|---|---|---|

| 信託期間 | 20年以上または無期限 | 約10年未満で対象外 ❌ |

QYLDは、設立からの期間が比較的短く、

新NISAが想定する「超長期で資産を育てる運用」とは相性がよくありません。

新NISAでは、長期にわたって安定的に運用できる商品が重視されており、

運用期間の見通しや継続性が重要な判断基準となっています。

そのため、長期運用を前提とした制度設計の新NISAでは、

QYLDのような商品は対象外と判断されています。

💸② 毎月分配型のETFは対象外

次の理由は、毎月分配型ETFが新NISAの対象外になっていることです。

これは、分配金の一部が“元本の取り崩し”にあたるケースがあるためです💦

長期投資では「複利の力を活かす=再投資が大切」ですが、毎月分配はその再投資チャンスを減らしてしまいます。

つまり、「お金を増やす」よりも「もらう」を重視する仕組みなんですね。

| 比較項目 | 長期投資に向くETF | QYLD(毎月分配型) |

|---|---|---|

| 配当頻度 | 年1〜2回で再投資しやすい | 毎月配当で元本が減りやすい |

| 運用目的 | 資産成長(複利) | インカム重視(安定収入) |

| 新NISA適性 | ◎ 対象 | ❌ 対象外 |

QYLDの高配当は魅力的ですが、制度としては「長く増やす」方を優先するため、毎月分配型は除外されているんです。

これは、新NISAの設計思想としてもとても大きなポイントですね✨

⚙️③ デリバティブ取引を使った複雑な仕組み

3つ目の理由は、デリバティブ取引(金融派生商品)を活用していることです。

QYLDは「カバードコール戦略」と呼ばれるオプション取引を使い、高配当を実現しています。

しかしこの仕組みは、値動きが複雑で初心者には理解しづらいという欠点があります。

また、オプションの売買により上昇相場での利益が制限されるため、「リスクを伴う戦略型ETF」とみなされるのです。

| 項目 | 内容 | 新NISAでの評価 |

|---|---|---|

| 運用手法 | カバードコール戦略(オプション取引) | リスクが高く除外対象 ❌ |

| 値動き | NASDAQ100に連動+オプション制約 | 上昇益が限定される |

| 投資家層 | 高配当目的の上級者向け | 初心者には難解 |

つまり、新NISAは「投資を始めた人でも安心して使える制度」を目指しており、理解が難しい仕組みの商品は外す方針なんです。

QYLDは“高配当”というメリットの裏で、リスク説明が必要な商品だからこそ除外されたといえますね💡

💰QYLDの代わりに新NISAで買えるおすすめETF

💡 結論|新NISAでは高配当ETFを上手に活用しよう

結論から言うと、QYLDが買えなくても問題ありません。

新NISAでは、同じように配当を得られる高配当ETF(SPYD・HDV・VYM・楽天SCHDなど)が対象になっており、

これらを組み合わせることで、長期・安定的に資産を増やすことができます💪

QYLDは「毎月配当」ですが、代替ETFは「年数回の配当+長期の値上がり」が期待できる設計です。

つまり、成長と配当の両方を狙えるのがポイントなんですね✨

🏦 SPYD|安定配当で人気の王道ETF

SPYD(SPDR ポートフォリオS&P500高配当株式ETF)は、安定感のあるアメリカ高配当ETFです。

S&P500のうち高配当の80銘柄に投資し、配当+値上がりのバランスを重視しています📊

| 特徴 | 内容 |

|---|---|

| 運用会社 | ステート・ストリート |

| 経費率 | 約0.07%(低コスト) |

| 配当利回り | 約4〜5% |

| 分配頻度 | 年4回(3・6・9・12月) |

| 特徴 | 景気敏感株が多くリターンも大きめ |

値動きはやや大きいですが、その分リターンも期待できるETFです🚀

🌿 HDV|生活必需品中心でディフェンシブに

HDV(iシェアーズ・コア米国高配当ETF)は、生活必需品やエネルギー株中心のディフェンシブETF。

景気の影響を受けにくく、安定した配当を出し続けている点が特徴です✨

| 特徴 | 内容 |

|---|---|

| 運用会社 | ブラックロック |

| 経費率 | 約0.08% |

| 配当利回り | 約3.7〜4.2% |

| 分配頻度 | 年4回 |

| 特徴 | 景気に左右されにくく安定運用向き |

暴落時にも強く、「守りの投資」をしたい人にピッタリのETFです💡

📈 VYM|王道の分散型ETF

VYM(バンガード・米国高配当株ETF)は、アメリカ全体の高配当株を広く分散投資するETFです。

約400銘柄以上に投資しており、リスク分散効果が高く、初心者にも人気があります😊

| 特徴 | 内容 |

|---|---|

| 運用会社 | バンガード |

| 経費率 | 約0.06% |

| 配当利回り | 約3.1〜3.5% |

| 分配頻度 | 年4回 |

| 特徴 | 幅広い業種で安定・堅実な運用が可能 |

「ひとまず安定して育てたい」という方はVYMから始めるのもおすすめです🌱

🚀 楽天SCHD|高成長×高配当のバランス型

楽天SCHDは、米国ETF「SCHD(チャールズ・シュワブ高配当株ETF)」を日本の証券口座から買えるようにした商品です。

成長性と配当のバランスが非常によく、近年注目度が急上昇しています📈

| 特徴 | 内容 |

|---|---|

| 運用会社 | 楽天投信投資顧問 |

| 経費率 | 約0.29%(外国税含む) |

| 配当利回り | 約3.8〜4.0% |

| 分配頻度 | 年4回 |

| 特徴 | 高配当+値上がり期待の両立が可能 |

SPYDやHDVよりも株価上昇率が高く、「配当も成長も欲しい」人に最適です✨

まもさんもポートフォリオに入れている注目ETFですね👀

💬まとめ表|QYLDと代替ETFを比較してみよう

| ETF名 | 新NISA対応 | 分配頻度 | 平均利回り | 特徴 |

|---|---|---|---|---|

| QYLD | ❌ 対象外 | 毎月 | 約11〜12% | 高配当だが値上がりしにくい |

| SPYD | ✅ 対応 | 年4回 | 約4〜5% | バランス良く人気高い |

| HDV | ✅ 対応 | 年4回 | 約3.7〜4.2% | 安定感・守り重視 |

| VYM | ✅ 対応 | 年4回 | 約3.1〜3.5% | 分散型で堅実 |

| 楽天SCHD | ✅ 対応 | 年4回 | 約3.8〜4.0% | 成長と配当の両立 |

※ 表示している分配金利回りは過去実績をもとにした目安であり、

市場環境や相場状況によって大きく変動します。

QYLDが新NISAで買えないのは残念ですが、

代わりに優秀なETFがそろっているのが今のNISAの魅力です✨

「毎月配当」よりも「長く育てる」方向にシフトすることで、安定した資産形成ができるようになりますね😊

💼QYLDを新NISAで買えないときの運用戦略

💡 結論|「非課税の枠」は他のETFで活かそう

結論から言うと、QYLDを新NISAで買えなくても大丈夫です。

むしろ、NISA枠は「非課税のメリット」を最大限活かせるETFで運用したほうが、長期的に資産が増えやすいです📈

QYLDは特定口座でも買えるため、「毎月の配当を楽しみつつ、NISA枠では成長ETFで育てる」という二刀流スタイルが理想的なんですね💡

💰 特定口座でQYLDを買う選択もアリ

新NISAでは買えませんが、特定口座・一般口座ならQYLDの購入が可能です。

税金(約20%)はかかるものの、毎月の分配金を受け取る「キャッシュフロー投資」を楽しみたい人には向いています😊

| 口座の種類 | 特徴 | QYLDの購入可否 |

|---|---|---|

| 新NISA | 非課税・長期運用向き | ❌ 買えない |

| 特定口座 | 税金約20%課税 | ✅ 買える |

| 一般口座 | 確定申告が必要 | ✅ 買える |

「毎月の分配金がモチベーションになる✨」という方は、特定口座でQYLDを保有しながら、NISA枠では別のETFを育てるのがおすすめです。

🌿 NISA枠では長期資産形成を優先しよう

新NISAの最大の魅力は、運用益・配当金がすべて非課税になること。

この枠を“高配当だけど成長しにくいQYLD”で埋めてしまうのはもったいないんです💦

QYLDを特定口座に分けたうえで、NISA枠では「増やす力のあるETF」に投資することで、配当と成長の両立が可能になります📊

| 枠の使い方 | 投資内容 | メリット |

|---|---|---|

| 新NISA枠 | 成長型ETF(S&P500、楽天SCHDなど) | 非課税+複利運用◎ |

| 特定口座 | QYLDなど高配当ETF | 毎月配当を受け取れる💰 |

こうして“成長+安定”のバランスを取ることで、毎月のキャッシュフローと長期の資産形成を両立できます。

🧩 高配当ETFを組み合わせて安定収益を狙う

もし「QYLDのような高配当が欲しい!」という場合は、複数のETFを組み合わせて補う戦略が効果的です。

たとえば以下のようなポートフォリオを意識すると、安定性と成長性のバランスが取れます👇

| 種類 | ETF名 | 特徴 | 割合目安 |

|---|---|---|---|

| 成長ETF | 楽天SCHD・S&P500 | 値上がり・長期成長 | 50〜60% |

| 高配当ETF | SPYD・HDV・VYM | 安定配当・分散効果 | 30〜40% |

| リスク分散 | 国内ETF・現金 | 生活防衛資金 | 10%前後 |

こうした配分を意識することで、「QYLDの配当をカバーしつつ、資産も増える」運用ができるようになります🌸

✨まとめ|QYLDは課税口座、NISAでは成長ETFがベスト

QYLDが新NISAで買えなくても、投資の自由度は十分あります。

ポイントは、「毎月配当をもらうQYLD」と「非課税で育てるNISA枠」を分けて考えること💡

それぞれの特性を活かせば、配当と成長を両立した理想のポートフォリオが作れますね😊

🏦新NISAの仕組みを簡単におさらい

💡 結論|新NISAは“非課税で資産を育てる”ための制度

まず結論から言うと、新NISAは「投資で得た利益に税金がかからない制度」です✨

通常、株やETFで利益が出ると約20%の税金(所得税+住民税)が引かれますが、新NISAを使えば配当金・売却益ともに非課税になります。

そのため、「税金を引かれずに複利で資産を増やせる」点が最大のメリットなんです📈

📘 新NISAには2つの投資枠がある

新NISAでは、投資目的に合わせて「2つの枠」が設けられています👇

| 投資枠 | 年間投資上限 | 特徴 | 向いている人 |

|---|---|---|---|

| 🌱 つみたて投資枠 | 年120万円 | 毎月コツコツ積み立てる長期投資向け | 初心者・安定重視タイプ |

| 🚀 成長投資枠 | 年240万円 | 株やETFなど自由度が高い | 中〜上級者・リターン重視 |

どちらの枠も合計360万円/年が非課税で投資可能で、

非課税保有限度額(生涯投資枠)は1,800万円です💰

つまり、NISAを上手に使えば「働かなくてもお金が増える仕組み」を育てられるということなんですね✨

💬 課税口座との違いをチェック

「課税口座と何が違うの?」という方のために、比較表を用意しました👇

| 比較項目 | 新NISA | 課税口座 |

|---|---|---|

| 税金 | 利益・配当金が非課税✨ | 約20.315%課税💸 |

| 手続き | 口座開設だけでOK | 同様 |

| 投資対象 | 投資信託・ETF・株式など | 同様 |

| 向いている人 | 長期投資で資産を育てたい人 | 短期売買・配当重視の人 |

たとえば、同じ5%の運用益でも、

課税口座では税引き後で約4%しか残りませんが、新NISAならそのまま5%まるごと資産に残ります。

10年・20年と続けると、この差はとても大きくなりますね😊

🌿 QYLDが除外された理由も“長期運用”が前提だから

ここまで読むと、QYLDが除外された理由も自然に理解できます。

新NISAは「長く・安全に・増やす」ための制度なので、

短期配当型・仕組みが複雑な商品(QYLDなど)は除外されているんです💡

つまり、制度側としては“投資初心者でも安心して資産を育てられる環境”を整えたかったということ。

そう考えると、新NISAはまさに「長期投資の味方」ですね🌸

✨まとめ表|新NISAの基本をおさらい

| ポイント | 内容 |

|---|---|

| 🎯 目的 | 長期・積立・分散で資産を育てる |

| 💰 税金 | 利益・配当ともに非課税 |

| 🧩 投資枠 | つみたて投資枠/成長投資枠 |

| 🚫 除外商品 | 毎月分配・デリバティブ取引を使うETF(例:QYLD) |

💬Q&A|QYLDと新NISAに関するよくある質問

❓Q1. QYLDは本当に新NISAで買えないの?

はい、新NISAではQYLDを購入できません。

理由は「信託期間が短い」「毎月分配型」「デリバティブ取引を使っている」という3つの条件に該当するためです。

制度の目的が“長期資産形成”なので、短期・複雑な商品は除外されています💡

❓Q2. QYLDをどうしても買いたいときはどうすればいい?

特定口座または一般口座で購入できます。

新NISAでは買えませんが、課税口座なら通常通り取引可能です。

税金はかかりますが、毎月の分配金を受け取れるので「キャッシュフロー投資」を楽しみたい人には向いています😊

❓Q3. QYLDの代わりにおすすめのETFは?

新NISAで買える代替ETFとしては、

SPYD・HDV・VYM・楽天SCHDなどが人気です✨

これらは配当+値上がりのバランスが良く、非課税の恩恵を最大限に活かせます📈

| ETF名 | 特徴 | 配当利回り(目安) |

|---|---|---|

| SPYD | 景気連動型でリターン大 | 約4〜5% |

| HDV | 安定配当・生活必需品中心 | 約3.7〜4.2% |

| VYM | 幅広く分散・堅実運用 | 約3.1〜3.5% |

| 楽天SCHD | 成長+配当のバランス型 | 約3.8〜4.0% |

❓Q4. 新NISAと旧NISAは何が違うの?

新NISAは2024年から始まった“恒久化された制度”です。

旧NISAとの大きな違いは、

- 「つみたて投資枠」と「成長投資枠」を同時利用できる

- 非課税期間が“無期限”になった

- 年間投資枠が360万円まで拡大

といった点です✨

つまり、以前より自由度が高く、長期投資に有利な制度になりました🌿

❓Q5. これからNISAを始めるなら、どうすればいい?

まずは証券口座を開設しましょう💡

おすすめは楽天証券やSBI証券など、NISA専用ページがわかりやすく、ポイント投資もできる証券会社です。

NISA口座が開設できたら、

- 長期で育てたい→オルカン・S&P500

- 配当も欲しい→SPYD・VYM・楽天SCHD

のように目的に合わせて投資商品を選ぶと◎です😊

🪙QYLDと新NISAの関係を整理しよう【まとめ】

💡 QYLDは制度上の理由で新NISA対象外

ここまで見てきたように、QYLDは新NISAの対象外です。

理由はシンプルで、制度の目的が「長期・積立・分散による資産形成」だからですね。

QYLDのように、信託期間が短く・毎月分配型・デリバティブ取引を利用するETFは、新NISAの方向性と一致しません。

ただし、それは「悪い商品」という意味ではありません💡

QYLDは毎月配当を得られるキャッシュフロー型ETFとして魅力があり、特定口座で保有すれば安定したインカム収入源になります。

💰 代替ETFで長期・安定運用を目指そう

新NISAでは、代わりにSPYD・HDV・VYM・楽天SCHDなどの高配当ETFを活用するのがおすすめです✨

| ETF名 | 特徴 | 向いている人 |

|---|---|---|

| SPYD | 景気連動・リターン重視 | 配当+値上がりを狙いたい人 |

| HDV | 安定配当・生活必需品中心 | リスクを抑えたい人 |

| VYM | 分散型・堅実な成長 | 初心者・安定志向の人 |

| 楽天SCHD | 成長+配当のバランス型 | 長期で資産を育てたい人 |

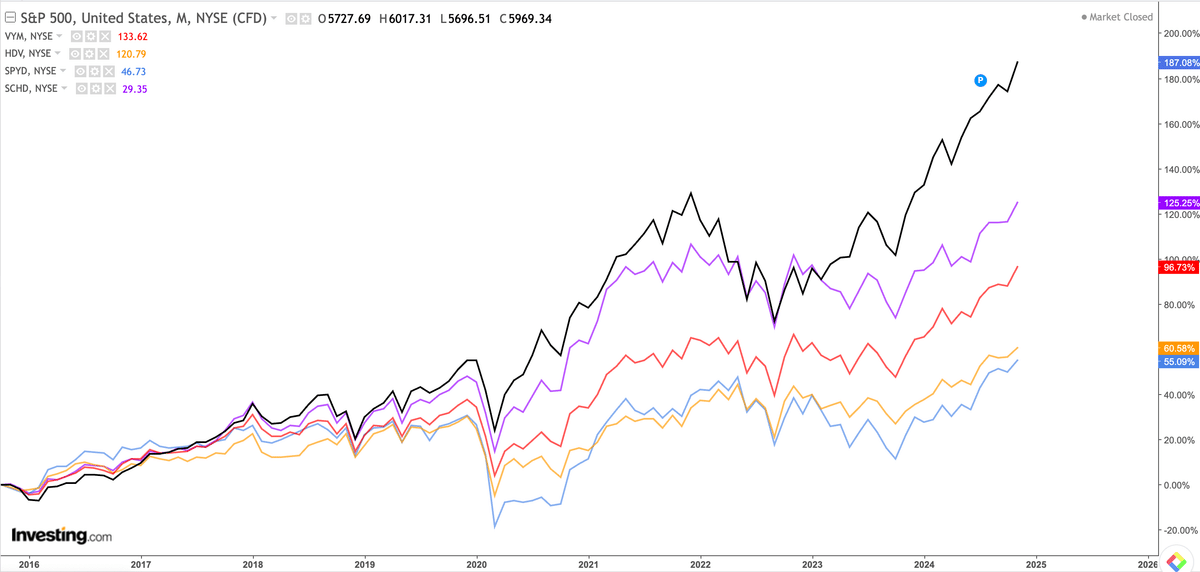

株価推移の比較

S&P500も合わせて、それぞれのETFのパフォーマンスを比較してみましょう。

2016〜

- S&P500(黒線)

- 他のETFを大きく上回るリターンを示しています。

- SCHD(紫線)

- S&P500に次いで高いリターンを示し、約125%の上昇。

- 長期的に安定した成長を示しており、配当重視ながらもキャピタルゲインも期待できるETF。

- 楽天SCHDはこのファンドを間接的に買っています

- VYM(赤線)

- 約96%の上昇。

- HDV(オレンジ線)

- 約60%の上昇。

- SPYD(青線)

- 約55%の上昇。

過去データでは、

楽天SCHDは高配当ETFの中でも、

成長と配当のバランスが比較的良好な推移を見せています。

これらを組み合わせることで、QYLDの配当感覚を維持しつつ、長期の成長も狙える運用ができます📈

NISAは非課税で再投資できるので、複利の力がどんどん働いていきますね💪

QYLDほどの高配当ではありませんが、「成長投資枠」で買えるETFにも魅力的な選択肢があります👇

楽天SCHDは経費が高くみえますが外国税など含まれているからです。

🌿 非課税メリットを最大限に活かしてコツコツ資産形成

最後にいちばん大切なのは、「焦らずコツコツ続けること」です。

新NISAの非課税メリットは、短期間ではなく10年・20年という長い時間で真価を発揮します。

「QYLDで配当をもらいながら、NISAで資産を育てる」

そんなハイブリッドな投資スタイルも、これからの時代にはピッタリです😊

焦らず、楽しみながら、自分に合った投資スタイルを育てていきましょう🌸

✅ この記事のまとめ

| 項目 | 内容 |

|---|---|

| ❌ QYLDは新NISAで買えない | 信託期間・毎月分配・デリバティブ取引が原因 |

| 💡 対応ETFを選ぼう | SPYD・HDV・VYM・楽天SCHDなどが対象 |

| 💰 QYLDは特定口座で活用 | 毎月の配当を楽しむ投資スタイルに◎ |

| 🌿 NISAでは成長ETF中心に | 非課税メリットで資産を増やす |

投資を検討する際には、各商品の特徴やリスクを十分に理解し、自身の投資目標に合った選択をすることが重要です。

QYLDは高い配当利回りを持つ一方で、リスクも伴うため、その特性をしっかり理解した上で活用することが効果的です。

また、非課税投資のメリットを最大限活かすため、新NISAの対象商品についても積極的に検討しましょう。

参考

詳細は公式ページで確認

投資に関する詳細情報は、証券会社の公式ページで確認することをおすすめします。

他の高配当ETFの情報も参考にして、自分に合った投資戦略を見つけましょう。

コメント