私も実際に高配当ETFを中心に運用していて、安定収入を得られる「カバードコール戦略」には興味を持った一人です💡

株を持ちながらオプションを売ってプレミアム収入を得る仕組みは魅力的ですが、「危険」「損する」という声も多いですよね。

この記事では、カバードコール戦略の仕組み・リスク・注意点をわかりやすく解説しながら、

初心者でも安心して判断できるように、ETFを例に実践的なポイントも紹介します。

1️⃣ カバードコール戦略の基本と仕組み

株を保有しながらオプションを売る“安定収入型”の投資法をわかりやすく解説します。

2️⃣ カバードコール戦略が「危険」と言われる理由

利益の上限・相場急変・税金負担など、注意すべき3つのリスクを具体的に紹介します。

3️⃣ リスクを抑える運用とETF活用のポイント

JEPQや2865など、ETFを活用した賢い運用方法とリスク回避のコツを学べます。

💬「配当金生活を目指したいけど、リスクも気になる…」という方へ。

一度、投資のプロに“自分に合った配当戦略”を相談してみるのもおすすめです📞

👉 ココナラで投資・資産運用の電話相談する

「退職金をどう運用すればいい?」「生活費に足りる?」といったリアルな悩みも、

ココナラの“ファイナンシャルプランナー相談”で解決できます。

👉 老後資金・配当シミュレーション相談を見る

カバードコール戦略とは?📈

カバードコール戦略とは、株を持ちながらオプション(=将来の売買の約束)を使って安定した収益を狙う方法です💡

かんたんに言うと、「株を貸してその“手数料(プレミアム)”をもらうような戦略」です。

大きく儲けるよりも、コツコツ安定して収入を得たい人に向いています。

ただし、株価が大きく上がったときは、その利益をすべて取れない点に注意が必要ですね⚠️

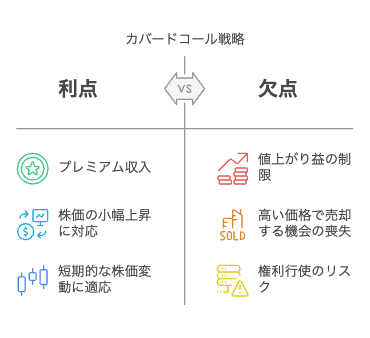

📊 カバードコール戦略の特徴まとめ

| 項目 | 内容 |

|---|---|

| 💡 戦略の内容 | 株を保有しながら「コールオプション」を売ってプレミアム(手数料)を得る |

| 🎯 目的 | 株価が大きく動かないときでも安定した収益を狙う |

| 🪙 収益の仕組み | オプション料(プレミアム)+保有株の配当金 |

| ⚠️ 主なリスク | 株価が急上昇しても利益が上限で止まる/株価急落時の損失 |

| 👤 向いている人 | 長期保有しながら安定したインカム収入を得たい人 |

| 🚫 向かない人 | 短期間で大きな値上がり益(キャピタルゲイン)を狙いたい人 |

カバードコールの基本的な仕組み🧩

カバードコールは、株を持つ(保有)+コールオプションを売る(権利を渡す)の2つを組み合わせた仕組みです。

👉 株を持つことで、株価の上昇益を得るチャンスがあります。

👉 さらにコールオプションを売ることで、オプション料(プレミアム)をもらえます。

たとえば、100株のXYZ株を100ドルで持っていて、1か月後に「110ドルで売る権利」を他人に売ったとします。

そのとき5ドルのプレミアムをもらえたら、株価が110ドル以下のままなら、その5ドルがまるごと利益になります💰

でも、株価が120ドルまで上がると、110ドルで売らなきゃいけないので、上昇分の10ドルは逃してしまうという仕組みです。

つまり、カバードコールは「上がりすぎても損」「下がりすぎても損」になりにくい、“レンジ相場で強い戦略”なんですね😊

コールオプションを売るとはどういうこと?💬

コールオプションを売るとは、「あなたが持っている株を、未来の決まった値段で買う権利」を他の人に売ることです。

その代わりに、相手から「プレミアム(オプション料)」を受け取れます。

たとえば、株価が上がると思う人(買い手)はその権利を買い、あなた(売り手)は手数料を受け取ります。

このとき、あなたはすでに株を持っているので、相手が「買いたい」と言っても対応できます。

だから“カバーされている(covered)”=「リスクを抑えたオプションの売り方」になるわけです🧠

どんな投資家に向いている戦略なのか👤

カバードコール戦略は、「株価が大きく動かなくても、安定して収入を得たい人」にピッタリです✨

たとえば、

- 長期保有している株がある人

- 毎月少しずつ副収入を得たい人

- 高配当ETFなどで安定運用したい人

こういう方にはとても相性がいいです。

逆に、短期で一気に値上がり益を狙いたい人には向きません。

カバードコールは、「じっくり・安定派の投資」をしたい人におすすめの戦略ですね😊

カバードコール戦略が「危険」と言われる理由⚠️

カバードコール戦略は“安定して見える”一方で、知らないと損をする落とし穴がある投資法です。

結論から言うと、「利益の上限が決まっている」「相場急変に弱い」「税金が複雑」の3つが主なリスクです。

この章では、それぞれの危険ポイントをわかりやすく解説していきます💡

利益の上限が固定されてしまうリスク📉

カバードコール最大の欠点は、株価が大きく上がっても利益が頭打ちになることです。

理由は、売った「コールオプション」が“上昇益を放棄する契約”になっているから。

たとえば、100ドルで買った株を「110ドルで売る権利」を他人に売った場合、株価が120ドルに上がっても、あなたの利益は110ドルまでで止まります。

上昇相場では「もっと上がったのに売らなきゃいけなかった…」という悔しいパターンになりやすいですね😅

その代わり、相場が動かないときにはプレミアム収入が得られる、というバランス型の戦略でもあります。

相場急変による損失リスク⚡

もう一つのリスクは、株価が急落したときにプレミアム収入だけでは損失を補いきれないことです。

理由は、コールオプションを売ることで得られるプレミアムは“限定的”だからです。

たとえば、株を100ドルで持っていて、5ドルのプレミアムをもらったとしても、株価が80ドルまで下がれば最終的には15ドルの損失です。

つまり、下落相場ではプレミアム収入だけでは防御にならない点に注意が必要です。

特に、短期間で株価が急落する「ボラティリティの高い時期」は要注意ですね⚠️

ボラティリティ(価格変動率)の影響📊

カバードコール戦略は、市場のボラティリティ(価格変動の激しさ)に大きく左右される投資です。

ボラティリティが高いほどプレミアム収入は増えますが、そのぶん株価の上下も激しく、損失リスクが高まります。

逆に、相場が落ち着いているとプレミアムが少なくなるため、収益性が下がってしまいます。

「動きすぎてもダメ、静かすぎても稼げない」という、やや“気難しい”投資法なんです💭

だからこそ、相場の温度感を読む力が大切になりますね。

税金負担・課税の複雑さ💸

最後に見落とされがちなのが、税金(課税ルール)の複雑さです。

カバードコールで得たプレミアムは、短期取引益として課税される場合があり、通常の配当や売買益とは扱いが違うことがあります。

特に米国ETF(例:JEPQやQYLDなど)では、二重課税や源泉徴収の影響を受けることもあり、実際の手取りが減るケースも。

利益が出ても、税制を理解していないと手元に残るお金が少なくなる点に注意が必要です。

⚠️ カバードコール戦略の主なリスクまとめ

| リスク項目 | 内容 |

|---|---|

| 🚫 利益の上限 | 株価が大きく上がっても、決めた価格以上の利益は得られない |

| ⚡ 相場急落 | オプション料では損失を補いきれない |

| 📉 ボラティリティ | 変動が激しいと損失リスクが増える/静かすぎると利益減 |

| 💰 税金 | 短期課税や二重課税の影響で実際の利益が減る |

カバードコール戦略は“リスクが小さく見える”からこそ、油断しやすい投資法です。

上昇相場では利益が限定され、下落相場では損をする可能性がある──これを理解しておくことが、安定運用の第一歩ですね😊

カバードコール戦略のリスクを回避する方法🧠

カバードコール戦略は、リスクを理解して使えば“安定収入の武器”になります💪

結論から言うと、「市場環境の見極め」「ヘッジ手法の活用」「分散投資と資金管理」の3つを意識すれば、危険を最小限に抑えられます。

以下で、具体的にどうやって守りながら運用するかを見ていきましょう👇

どんな市場環境で有効か?🌤️

カバードコール戦略が最も効果を発揮するのは、株価が横ばい〜緩やかに上昇している時期です。

理由は、株価が一定のレンジ内で動くとき、オプション料(プレミアム)が安定して入りやすいからです。

逆に、急上昇や暴落のように大きく動く相場では、上限や損失リスクの影響が強くなります。

たとえば、FOMCや決算シーズンなど“相場が荒れやすい時期”は避けるのが安全です。

落ち着いた相場(ボラティリティが低め)でコツコツ積み上げるのが基本スタンスですね😊

ヘッジ手法(プロテクティブプットなど)を活用🛡️

次に重要なのが、リスクを抑えるための「ヘッジ」です。

その代表例が「プロテクティブプット(Protective Put)」と呼ばれる手法です。

これは、株を持ちながら“保険”としてプットオプション(売る権利)を買う方法。

たとえば、100ドルの株を持ち、90ドルのプットオプションを購入すれば、もし株価が80ドルまで下がっても、90ドルで売る権利があるため損失を限定できます。

つまり、プレミアムを得ながら、同時に下落リスクも守ることができるんです💡

少しコストはかかりますが、「下げトレンドへの保険」としてとても有効です。

分散投資と資金管理のポイント💼

どんな戦略でも、“一点集中”はリスクを高めます。

カバードコール戦略も例外ではなく、資金を複数の銘柄やETFに分けることが大切です。

たとえば、テクノロジー株(NASDAQ系)だけでなく、公益事業やヘルスケアETFにも分散すれば、相場変動の影響を緩和できます。

また、1銘柄に全資金を投じず、「総資産の10〜20%以内」に抑えるのが安全ライン。

プレミアム収入に頼りすぎず、現金比率を保つことも長期安定のコツですね🌿

💡 リスク回避のポイントまとめ

| 対策項目 | 内容 |

|---|---|

| 🌤️ 市場環境の見極め | 横ばい〜緩やかな上昇相場で実行する |

| 🛡️ ヘッジ活用 | プロテクティブプットで下落リスクを軽減 |

| 💼 分散と資金管理 | 複数ETF・銘柄に分けて一極集中を避ける |

リスクを理解してコントロールできれば、カバードコール戦略は「怖い投資」ではありません。

むしろ、“収益を守りながら得る”バランス型の投資法として、長期的な安定運用にも役立ちますね😊

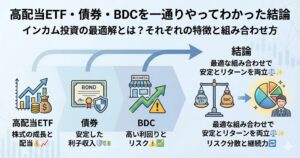

ETFで実践されるカバードコール戦略💰

結論から言うと、カバードコール戦略はETF(上場投資信託)を使えば、初心者でも簡単に実践できます。

ETFでは、個人がオプション取引をしなくても、ファンド側が自動的にコールオプションの売買を行い、プレミアム収入を分配金として受け取れる仕組みになっています。

つまり、「自分で操作しなくても“安定収入型の投資”ができる」のがETF型カバードコールの大きな魅力です😊

カバードコールETFとは?📦

カバードコールETFとは、株式指数(例:NASDAQ100やS&P500)に連動する株を保有しながら、同時にその指数のコールオプションを売るETFです。

理由として、これにより株の値動きに加えてオプション料を受け取れるため、通常の株ETFよりも高い分配金が期待できます。

たとえば、米国で人気の「JEPQ」や「QYLD」は、NASDAQ銘柄を保有しつつコールオプションを売ることで、毎月の分配金を投資家に還元しています。

個人投資家が複雑なオプション取引をしなくても、“自動的にカバードコール戦略が組み込まれている”のがポイントですね💡

代表的なETF(JEPQ・2865など)の特徴✨

| ETF名 | 投資対象 | 戦略内容 | 分配頻度 | 特徴 |

|---|---|---|---|---|

| JEPQ(米国) | NASDAQ100 | カバードコール(株+オプション) | 毎月 | 米国で人気の高配当ETF。安定した分配金が魅力 |

| QYLD(米国) | NASDAQ100 | フルカバードコール | 毎月 | 分配金は高いが、株価上昇時の伸びは限定的 |

| 2865(GX NASDAQ100カバードコール) | 日本上場ETF | 日本円建てで運用可 | 毎月 | 為替リスクを抑えつつ、国内で簡単に取引可能 |

このように、ETFごとに「リターンの性質」や「リスク許容度」が異なります。

初心者はまず2865など日本で買えるETFから始めるのがおすすめです🇯🇵

ETFで運用するメリットと注意点🔍

メリットは、なんといっても「自動で戦略を実行してくれる」点です。

ETFが代わりにコールオプションを売ってくれるので、専門知識や証拠金取引が不要。

また、毎月の分配金が安定して入るため、“配当型インカム投資”としても人気があります💰

一方、注意点としては、ETFによってカバードコールの割合や戦略が異なるため、想定通りの収益にならないこともあります。

たとえば、QYLDのように「フルカバード型」は上昇相場に弱く、JEPQのような「部分カバード型」は上昇にも多少乗れる、という違いがあります。

つまり、ETFを選ぶときは“分配金の高さだけでなく、戦略の中身”もチェックすることが大切なんですね😊

ETF型カバードコールは、投資初心者が手軽に“安定収入戦略”を体験できる便利な仕組みです。

ただし、高配当=低リスクではないことを忘れずに、商品の中身を理解して選ぶのがポイントです✨

カバードコール戦略のメリットとデメリット🪙

カバードコール戦略は、「リスクを抑えて安定収入を得たい人」にとって魅力的な投資法です💰

結論から言うと、“プレミアム収入の安定性”という大きなメリットがある一方、利益の上限が決まるというデメリットもあるため、バランスを理解して使うことが大切です。

安定したプレミアム収入の魅力💡

まず最大のメリットは、オプションを売ることで得られるプレミアム(手数料収入)が安定している点です。

理由は、株価が横ばいでも「オプション料」は受け取れるため、毎月のように安定収入を得やすいからです。

たとえば、QYLDや2865のようなETFでは、ファンドが自動的にコールオプションを売ってプレミアムを回収し、それを分配金として投資家に還元します。

このため、配当のように定期的に現金が入る安心感があり、インカム投資を重視する人に人気なんですね😊

利益の上限・税制面などのデメリット⚠️

一方で、株価が急上昇したときの利益が制限されるのがカバードコールの弱点です。

コールオプションを売っているため、権利行使価格を超えた上昇分の利益は得られません。

たとえば、100ドルで買った株に「110ドルのコール」を売った場合、株価が120ドルに上がっても110ドルで売る義務があるため、その上昇益は逃してしまいます。

また、税金面でも注意が必要で、オプション収入は短期売買益として課税されることが多く、通常の配当金よりも税率が高くなる可能性があります。

「思ったより手取りが少ない…」というケースもあるため、税制の確認は大切ですね💭

📊 メリット・デメリット比較表

| 項目 | メリット 👍 | デメリット ⚠️ |

|---|---|---|

| 💰 収益の安定性 | オプション料で安定した収入を得られる | 株価が上昇しても利益が上限で止まる |

| 📉 下落への耐性 | 軽い下落ならプレミアムでカバー可能 | 大きな下落には対応しきれない |

| 🧩 戦略の難易度 | ETFなら自動運用でき初心者も可能 | 仕組みや税制がやや複雑 |

| 🪙 分配金 | 毎月の分配金が魅力的 | 再投資しないと資産成長が遅い |

| ⚖️ リスク管理 | 相場レンジでは安定しやすい | トレンド相場(上昇・下落)には不向き |

メリデメのまとめ🌿

カバードコール戦略は、「利益の天井を譲って、安定収入を取る」投資です。

短期での大きなリターンよりも、「着実に収益を積み重ねたい」人にとっては魅力的な選択肢。

しかし、上昇相場では思ったほど伸びないため、“守り重視の投資”として使うのがベストですね😊

カバードコール戦略の成功・失敗事例📊

カバードコール戦略は「うまく使えば安定収益」「間違うと損失拡大」と、結果が大きく分かれる投資法です💡

結論から言うと、成功のカギは“相場の見極め”と“リスク管理”。

この章では、実際にあったケースをもとに成功例・失敗例を紹介します。

成功例|安定した相場でコツコツ収益を積み上げたケース💰

ある投資家は、NASDAQ100に連動するETF(QYLD)を使って毎月プレミアム収入を得る運用を続けていました。

相場は大きく上昇も下落もせず、比較的おだやかなレンジ相場。

この環境では、毎月のオプションプレミアム(約0.8〜1.0%)が安定して入り、年間で10%以上のインカム収益を確保できました📈

理由は、ボラティリティ(変動率)が適度に高く、オプション料が高かったから。

このように、「横ばい〜ゆるやかな上昇」局面では、カバードコール戦略はとても効果的なんです😊

失敗例|上昇相場で利益を逃したケース⚠️

一方で、強い上昇トレンドの相場では思わぬ“機会損失”が発生することもあります。

ある投資家は、S&P500連動型ETF(XYLD)を保有していましたが、相場が急上昇したタイミングでコールオプションを売っていたため、

株価がどんどん上がっても「権利行使価格」で売却することになり、上昇分の利益を逃す結果に…💦

たとえば、ETFが1株100ドルから120ドルまで上がった場合でも、110ドルで売る契約をしていたため、10ドル分の利益を失ってしまいます。

このように、上昇トレンドでは“頭打ちリスク”が発生しやすいため、戦略を控えめにすることが重要です。

経験者が語る運用のコツ🧠

実際にカバードコール戦略を続けている投資家の多くは、「相場の温度感を見ながら割合を調整」しています。

たとえば、

- 相場が落ち着いているとき → 積極的にコールを売ってプレミアムを確保

- 上昇相場のとき → 一部だけコールを売る or 売らないで上昇益を確保

また、ETFによっては“フルカバード型”と“部分カバード型”があり、

JEPQのような部分型を選ぶことで、上昇相場でも一定の利益を取りにいけるのが特徴です📊

💡 成功・失敗ポイントまとめ

| 状況 | 成功パターン ✅ | 失敗パターン ⚠️ |

|---|---|---|

| 📈 相場環境 | 横ばい or 緩やかに上昇 | 急上昇・急落 |

| 💰 戦略の強み | プレミアム収入の安定 | 利益の上限・機会損失 |

| 🔍 対応の工夫 | 部分カバードやETF選択で調整 | フルカバードで上昇を逃す |

| 🧩 投資スタイル | 長期・インカム重視 | 短期・キャピタル重視 |

カバードコール戦略は、「相場を読む力」がリターンを左右します。

焦らず、“上昇を取りすぎず・下落を避けすぎず”の中間運用を意識することで、安定収益を長く続けることができますね😊

💬 カバードコール戦略に関するQ&A

Q1:カバードコール戦略は初心者でもできますか?

はい😊できます。

ETF(例:JEPQ・2865など)を使えば、自分でオプション取引をしなくても自動的にカバードコール戦略が組み込まれています。

個別株での実践は少し難易度が上がるため、最初はETFから始めるのがおすすめです。

もっと初心者向けはS&P500やオルカンをNISAで買って10年以上ほったらかしがベストです。

Q2:カバードコール戦略はどんな相場で有利ですか?

カバードコールは、株価が横ばい〜ゆるやかに上昇している相場で最も効果的です📈

急上昇では利益が制限され、急落ではプレミアム収入だけでは損を補えません。

そのため、“穏やかな相場でコツコツ稼ぐ”タイプの戦略と覚えておくといいですね。

Q3:カバードコールETFの分配金はどこから出ているの?

分配金の多くは、コールオプションを売ったときにもらう「プレミアム収入」です💰

一部は株式の配当も含まれますが、メインはオプション取引による収益。

そのため、分配金が多くても株価が上がらない(または下がる)こともあります。

Q4:カバードコール戦略で損することもありますか?

あります⚠️

特に株価が大きく下落した場合、オプション収入では損失を補いきれません。

また、急上昇した場合も「上限価格で売却」することになるため、利益を逃すケースも。

“安定収入を取る代わりに上昇益を手放す”、これがこの戦略の特徴です。

Q5:どんな人にカバードコール戦略は向いていますか?

カバードコールは、短期で一発逆転を狙う人よりも、安定したインカム収入を重視する人に向いています🌿

長期で配当や分配金をコツコツ積み上げたい方や、相場のボラティリティをやわらげたい人には特におすすめです。

まとめ|カバードコール戦略は“理解して使えば”武器になる✨

カバードコール戦略は、「安定した収益を得たい人」にとって非常に有効な投資法です💡

結論から言うと、仕組みとリスクを正しく理解して使えば、長期運用の中で“頼もしい収入源”になり得る戦略です。

安定収益の裏にはリスク管理が必須⚖️

カバードコールの最大の魅力は、株価があまり動かなくても「プレミアム収入」を得られる点です。

しかしその反面、株価が大きく動いたときには“利益が限定される・損失を補いきれない”というリスクもあります。

つまり、「安定収益の裏にリスク管理あり」ということ。

このバランスを理解しておくことが、成功への第一歩ですね😊

ETFを使えば初心者でも始めやすい💰

オプション取引というと難しそうに聞こえますが、ETF(上場投資信託)なら自動で実行してくれるため安心です。

JEPQや2865などのETFを使えば、専門知識がなくても“毎月のプレミアム収入”を体験できます。

ただし、ETFによって戦略の内容やリスクが違うので、「分配金の高さ」だけでなく「中身」を見て選ぶことが大切です📊

投資判断は「目的」と「リスク許容度」に合わせて🌿

カバードコール戦略は、“儲かる”よりも“守りながら増やす”タイプの投資です。

そのため、「短期で大きく増やしたい人」よりも、「安定したインカムを長期で積み上げたい人」に向いています。

投資を始める前に、自分がどんな目的で資産を増やしたいのか、どのくらいのリスクを許容できるのかを考えることが大切です。

💡 この記事のまとめ表

| 項目 | 内容 |

|---|---|

| 🎯 カバードコールとは | 株を持ちながらオプションを売ってプレミアム収入を得る戦略 |

| 💰 メリット | 安定したインカム収入・横ばい相場に強い |

| ⚠️ デメリット | 上昇益の上限・急落時の損失・税金の複雑さ |

| 🧠 リスク回避法 | 市場環境の見極め・ヘッジ活用・分散投資 |

| 📊 実践方法 | JEPQや2865などのETFを活用すると手軽 |

| 🌿 向いている人 | 長期運用・安定収入・配当型投資を重視する人 |

カバードコール戦略は、仕組みを理解して上手に使えば「攻め」と「守り」を両立できる投資法です。

焦らずに、まずは少額から試しながら、自分に合った運用スタイルを見つけていきましょう✨

関連記事

- 🆚 QYLDとS&P500を比較|どっちが増えた?5年間の実績を徹底検証

- 💰 QYLD・XYLD・JEPI・JEPQを比較|毎月配当ETFの違いと選び方

- 📆 QYLDで毎月5万円の配当金を得るには?必要資金と現実を解説

- ⚠️ QYLDをやめた理由|僕が感じたデメリットと次に選んだ投資先

- 🚀初心者でも使いやすい

- 🌏 豊富の株式の取り扱い

- 📈 NISA専用のページがわかりやすい

- 💰 楽天ポイントで投資可能

- 🚀 スマホでも簡単に売買できる便利な取引ツール

- 🏦 楽天銀行と連携すれば、スムーズに資金移動もOK!

コメント